朱先生近日接到某银行信用卡中心打来的电话,称根据系统对其最新评测,信用卡中心可以给他一笔10万元的贷款,本金分12期偿还,没有利息,只需每个月支付相当于总贷款额0.6%的手续费。

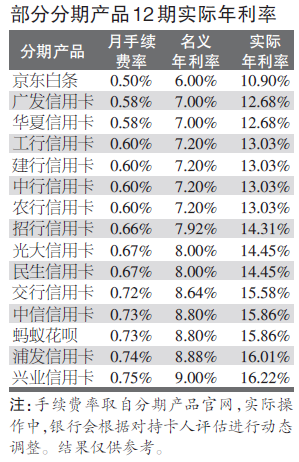

朱先生心动了,月费率0.6%,相当于年利率7.2%,比一年期基准贷款利率(4.35%)高一些,但比网贷平台动辄百分之十几的利率要低得多。

事实真是这样吗?

信用卡分期陷阱

朱先生的这笔账,看起来很容易算。

贷款本金100000元,每期手续费率0.6%,12期总手续费率7.2%,折合手续费7200元。

照此计算,这笔贷款到期还本付息总额=100000+7200=107200元。

乍一看,年利率就是7.2%。

如果你这样理解,银行家们就笑了,这正是他们想要的效果。

因为,不管是信用卡贷款分期,还是更常用的信用卡账单分期和消费分期,你所看到的信用卡分期手续费率,都不是真实的利率,它成功编织了一件完美的外衣,底下藏着的,是远高于主观感受的高利率,而你心甘情愿地掉入其中,还以为自己捡了大便宜。

如果不信,用银行官网的计算器算算看吧。

在某银行官网的个人贷款计算器输入贷款年利率7.2%,贷款金额100000元,贷款期限1年,选择等额本息还款。计算结果显示,每月支付利息328.56元,累计支付利息3942.72元,比前述7200元总利息少了3257.28元,差不多低一半。

实际利率到底怎么算

那么,朱先生的信用卡分期利率到底是多少呢?有请银行专业人士来帮他算一算。

某国有银行杭州分行私人银行部理财师凌先生说,要算清这笔账,首先要搞清楚两个概念:一是名义利率,二是实际利率。

在朱先生的这个案例中,名义利率是7.2%,实际利率比名义利率高得多。这是因为,朱先生没有计算分期的时间价值。

信用卡分期还款,一般采用等额本息,即按月平均偿还本金和手续费(利息)。这样就造成一个容易被忽视的情况——并非所有本金的贷期都是一样长,越早偿还的本金,实际利率越高。

具体来看,在这个案例中,朱先生每月偿还本金8333.33元,每月付息600元,即每月还本付息8933.33元。

看浙江新闻,关注浙江在线微信

凡注有"浙江在线"或电头为"浙江在线"的稿件,均为浙江在线独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"浙江在线",并保留"浙江在线"的电头。